Какво представляват автоматичните маркет мейкъри?

Съдържание

- Каква е разликата между маркет-мейкър и приемащ поръчки?

- Какво е определението за маркет-мейкър?

- Как работят автоматичните маркет-мейкъри (АММ)?

- Значението на доставчиците на ликвидност в AMM

- AMM има няколко възможности за събиране на реколтата.

- Какво означава да имаш необратима загуба?

- Проблеми със сигурността на AMM

⚡️ Дали Robinhood е маркетмейкър?

Когато търгувате с акции, ETF-и и опции в Robinhood, нашите поръчки незабавно се изпращат на маркет мейкъри, които обикновено предлагат по-ниски цени от публичните борси. За да се конкурираме с борсите, ние работим с маркет мейкъри, които предоставят отстъпки на брокерски фирми като нашата.

⚡️ Какво представлява DeFi в света на криптовалутите?

Терминът „децентрализирани финанси“ (или само DEFi) се отнася до група технологии, които имат за цел да създадат нова интернет финансова система, заменяйки съществуващите посредници и механизми за доверие, като използват блокчейн.

⚡️ Какво представляват AMM и DEX?

Автоматизираният маркет мейкър (АММ) е елементарен протокол, който дава възможност за функционалност на децентрализиран обмен (DEX), като позволява да се търгуват активи, използвайки пулове от криптовалути като контрагенти, а не типичен пазар на купувачи и продавачи.

⚡️ Защо Биткойн не е DeFi?

Биткойн е вид цифрова валута, която работи на собствена блокчейн верига и функционира подобно на фиатни пари. DeFi, от друга страна, ви позволява да заемате, да давате назаем и да търгувате с криптовалути като Биткойн, подобно на традиционните финансови институции като банките.

При дебюта си през 2018 г. Uniswap беше първата децентрализирана система, която успешно използва технология за автоматичен маркет мейкър (AMM).

Основният протокол на всички децентрализирани борси (DEX) е Automated Market Maker (AMM). DEX позволяват на потребителите да търгуват с криптовалути директно, без необходимост от посредници. Автоматизираните маркет мейкъри (АММ) са децентрализирани механизми за търговия, които не се нуждаят от централизирани борси или традиционни техники за маркет мейкъри. В тази статия е разгледано как работят АММ.

Създателите на пазара са хората, които създават пазари. Нека разгледаме кои са маркет-мейкърите и какво правят.

Каква е разликата между маркет-мейкър и приемащ поръчки?

Маркет-мейкърът по същество създава ликвидност за търговските двойки на централизираните борси – с други думи, улеснява търговците да купуват или продават. Централната борса прави това, като организира и следи сделките, както и като предлага автоматизирана система, която съчетава покупките с продажбите. Така например, ако търговец А иска да придобие 1 BTC на цена 34 000 USD, борсата гарантира, че търговец Б ще бъде готов и ще иска да продаде 1 BTC на тази цена.

И така, какво става, ако борсата не е в състояние да открие подходящи съвпадения за поръчките за покупка и продажба веднага?

В такъв случай определяме ликвидността на активите като ограничена.

Терминът „ликвидност“ често се използва за описание на лекотата, с която даден актив може да бъде купен и продаден. Високата ликвидност означава, че пазарът е активен, с много купувачи и продавачи на определен актив. Ниската ликвидност показва по-малка активност и затруднява придобиването и продажбата на даден актив.

Когато се стигне до пропадане, то обикновено се дължи на липса на ликвидност. С други думи, цената на актива в момента на сделката се променя значително, преди тя да бъде приключена. Това често се случва на волатилни пазари, като например криптовалутите. В резултат на това борсите трябва бързо да изпълняват трансакциите, за да сведат до минимум приплъзването на цената.

От друга страна, централизираните борси изискват опитни търговци или финансови организации да предлагат ликвидност за търговските двойки, за да се създаде стройна система за търговия. Тези финансови институции създават много поръчки за покупка и продажба, за да се съчетаят с поръчките на търговците на дребно. Това позволява на борсата да гарантира, че контрагентите са винаги на разположение за всички сделки. В тази система доставчиците на ликвидност влизат в ролята на маркет мейкъри. С други думи, маркет мейкърите подпомагат процесите, необходими за осигуряване на ликвидност на търговските двойки.

Какво е определението за маркет-мейкър?

DEX са децентрализирани борси, които имат за цел да сведат до минимум всички посредници в търговията с криптовалути. Те не поддържат технологии за съгласуване на поръчките или попечителска инфраструктура (където борсата съхранява всички частни ключове на портфейлите). В резултат на това DEX насърчават автономността, така че потребителите да могат да участват в сделки директно от портфейли, които не са попечителски (портфейли, в които

DEX също така заменя стандартните системи, базирани на поръчки, с по-нови, по-усъвършенствани протоколи, наречени AMM. Тези технологии използват интелигентни договори – самоизпълняващи се компютърни програми – за определяне на цената на цифровите активи и осигуряване на ликвидност чрез улавянето ѝ в договорите. Технически потребителите не търгуват срещу други страни; вместо това те търгуват между наличната ликвидност в рамките на интелигентните договори.

Как работят автоматичните маркет-мейкъри (АММ)?

Преди да проучим как работят AMM, трябва да разберем концепцията за портфейл от поръчки. Книгата за поръчки е цифрова счетоводна книга, в която всички поръчки за покупка и продажба на конкретен актив са организирани по ценови нива. Така че, когато маркет-мейкър на централизирана борса подаде някой от видовете поръчки, той по същество създава запис в книгата за поръчки.

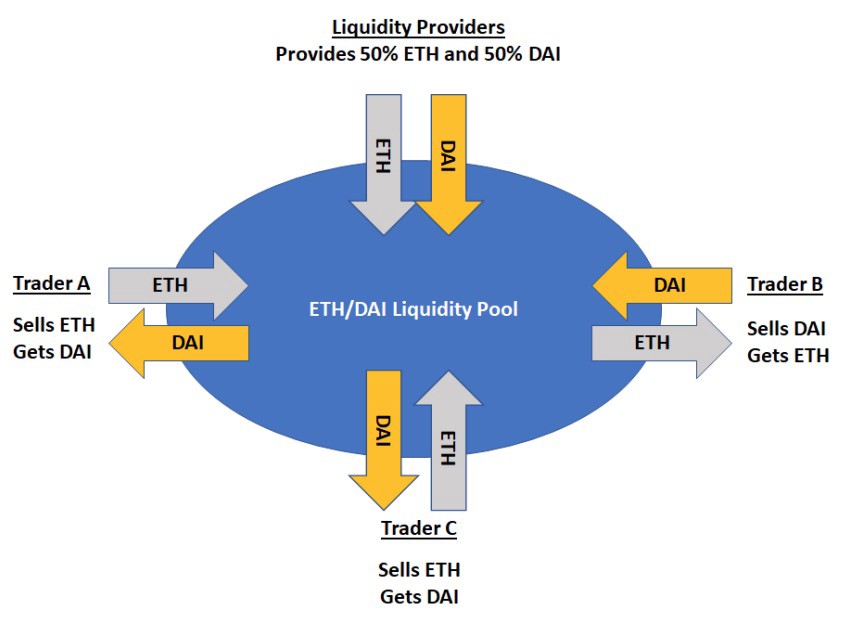

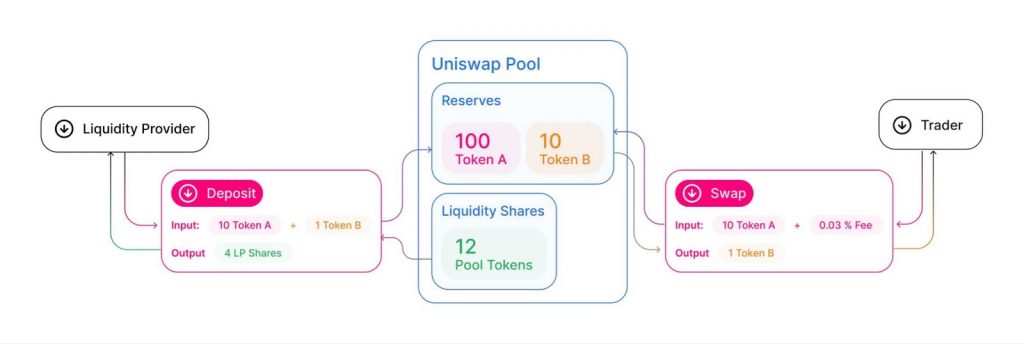

Всеки, а не само маркет-мейкърите, може да подпомага тези пулове, като внася активи от пула. Ако например искате да предложите ликвидност на пул ETH/USDT, трябва да предоставите определено предварително определено съотношение между ETH и USDT.

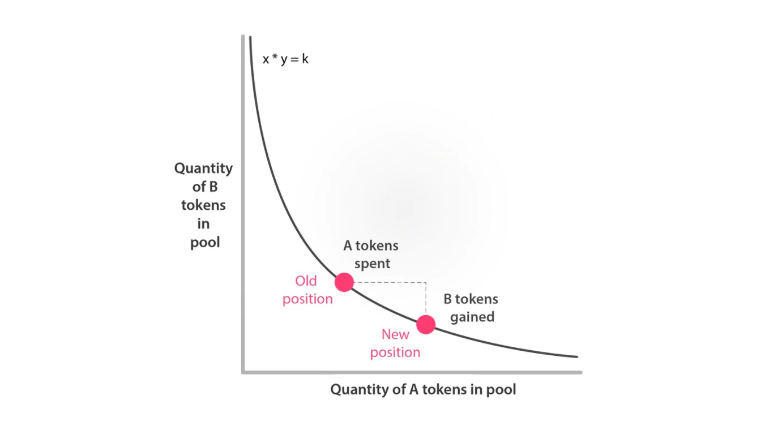

За да се поддържа възможно най-последователно балансът на активите в пуловете за ликвидност и за да се елиминират разликите в цените на обединените активи, АММ използват предварително определени математически формули. Например Uniswap използва лесната формула x*y=k, за да установи математическа връзка между конкретни активи, съхранявани в пуловете за ликвидност.

Формула: Този метод се използва, когато искате да сравните две пропорции, които са известни. Фондовият пазар например използва това уравнение, за да покаже как се променя стойността на един актив в сравнение с друг. В нашия пример х представлява стойността на актив А, докато y е равна на стойността на актив В; k е константа Докато a показва новото съотношение на двата актива след инвестицията

По същество пуловете за ликвидност на Uniswap поддържат състояние, при което произведението от цената на А и цената на Б винаги е равно на едно и също число.

Нека вземем за пример пула за ликвидност на ETH/USDT. Когато търговците купуват ETH, те внасят USDT в пула и вземат ETH от него. Това води до намаляване на количеството Етериум в пула, което води до повишаване на цената, за да се извърши балансиращата работа x*y=k. За разлика от това, когато в пула се изпращат повече USDT, цената на ETH спада, защото в пула за ликвидност има повече ETH.

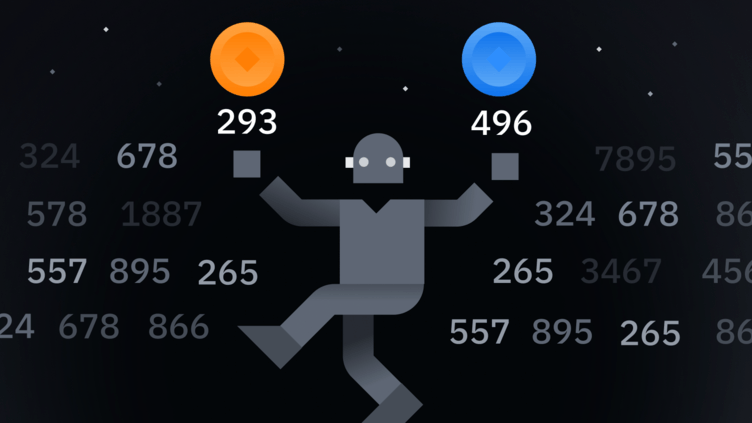

Когато се правят големи покупки в AMM и се премахват или добавят значителни количества токени към пула, може да има значителни разлики в цената на актива в пула и неговата пазарна стойност (цената, на която се търгува на многобройни борси).Да предположим обаче, че цената на пула е 2500 долара. Пазарната цена на ETH може да е 3000 USD, но ако някой добави много ETH към пула, за да премахне друга валута, тя може да е едва 2850 USD.

За да се осигурят възможности за арбитраж, борсите за криптовалути се нуждаят от високо ниво на ликвидност. Това означава, че винаги ще има достатъчно пазарни поръчки, за да се изпълняват заявки за големи обеми на търговия. Така че, ако обмисляте да създадете пул на борса, знайте, че там ще има достатъчно място за търговия с големи количества Етер.

Арбитражните търговци търсят активи, които се търгуват с отстъпка в пуловете за ликвидност, и ги купуват, докато цената на актива не се върне в съответствие с пазарната му стойност.

Например, ако цената на ETH в пула за ликвидност се понижи в сравнение с обменния му курс на други борси, арбитражните търговци могат да спечелят, като закупят ETH в пула на по-ниска цена и го продадат за по-висока сума на външни борси. Цената на ETH в пула за ликвидност постепенно ще се възстановява, докато не достигне нормалния пазарен курс при всяка сделка.

В заключение си струва да се отбележи, че x*y=k от Uniswap е само една от математическите формули, използвани от AMM днес. Например Balancer използва много по-сложен вид математическа връзка, за да позволи на потребителите да комбинират до 8 цифрови актива в един пул за ликвидност. Curve, от друга страна, използва крива, за да стабилизира цената на своите синтетични активи.

С други думи, не слагайте всичките си яйца в една кошница! Това е важно да се помни, защото всеки AMM има уникален набор от правила, с които трябва да се запознаете преди да започнете да търгувате.

Значението на доставчиците на ликвидност в AMM

За да функционира, AMM, подобно на други автоматизирани системи за търговия, се нуждае от ликвидност. Недостатъчното финансиране на пуловете е податливо на приплъзване. Потребителите се насърчават да депозират цифрови активи в пуловете за ликвидност, така че други да могат да ги търгуват, за да се сведе до минимум приплъзването.

Целта на пула е да осигури сигурност на търговците, които не разполагат с достатъчно средства. За да бъдат насърчени доставчиците на ликвидност да поддържат пула, те ще получават част от таксите, плащани за обработените в него трансакции. Казано по друг начин, ако вашият депозит представлява 1% от ликвидността, задържана в пула, вие ще спечелите приблизително 0,25% от начислените такси за трансакции.

От друга страна, AMM предоставят токени за управление на LP и търговци. Токенът за управление е предназначен да даде на собственика право на глас в администрирането и развитието на протокола на AMM.

AMM има няколко възможности за събиране на реколтата.

В допълнение към горепосочените стимули ДП могат да се възползват и от възможностите за увеличаване на доходността, които обещават да увеличат приходите им. За да се възползвате от тази полза, трябва само да депозирате съответното съотношение цифрови активи в ликвидния пул на протокола AMM. След като депозитът ви бъде потвърден, протоколът AMM ще ви изпрати LP токени. В някои случаи след това можете да депозирате – или да „инвестирате“ – този токен в отделен протокол за кредитиране и да спечелите допълнителна лихва.

По този начин можете да оптимизирате приходите си, като се възползвате от оперативната съвместимост или съвместимостта на децентрализираните финансови (Defi) протоколи. За да изтеглите средствата си от първоначалния пул за ликвидност обаче, ще трябва да обмените токена на доставчика на ликвидност за пари в брой.

Какво означава да имаш необратима загуба?

Ако съотношението на цените на комбинираните активи в пула за ликвидност се колебае, това може да доведе до невъзстановима загуба на средства за инвеститорите. Това се случва, защото когато съотношението на цените на обединените активи се отклонява от първоначално инвестираното, то автоматично води до загуби за ликвидния пул (ЛП). Освен това по-големите промени в цените водят до загуба на повече средства. Този вид волатилност обаче е особено склонен да се случи при пуловете с ниска ликвидност.

Тъй като обаче съотношението на цените вероятно ще се върне на предишното си ниво, тази загуба е само временна. Ако LP не изчака съотношението на цените да се върне към първоначалното си състояние и реши да изтегли парите си по-рано, ще претърпи постоянна загуба. Имайте предвид, че разходите по транзакциите или таксите за пласиране на LP токени могат да анулират тези загуби.

Проблеми със сигурността на AMM

Макар че вероятността да бъдат хакнати AMM е по-голяма, това не означава, че централизираните борси са безопасни. Например, през 2016 г. от Bitfinex бяха отнети BTC на стойност над четири милиарда долара. Министерството на правосъдието на Съединените щати възстанови част от парите през февруари 2023 г.

Въпреки това в миналото протоколи Defi като Uniswap са били хакнати, когато са били откраднати депозити на ликвидност за определени пулове. Въпреки че в момента се въвеждат някои процедури за сигурност, които да помогнат за предотвратяване на бъдещи хакерски атаки, все още не всеки протокол Defi разполага с тези мерки за безопасност. Освен това, в зависимост от това кой е написал първоначалния договор, интелигентните договори също могат да бъдат хакнати.